Мы получаем вопросы от пользователей о едином налоговом счете, отправке налогов и взносов на ЕНС и об отражении платежей в учете. Отвечаем на них в этой статье.

Как платятся налоги и взносы на ЕНС

В 2024 году налогоплательщики могут отправлять платежи единственным способом — одной или разными платежками на КБК единого налогового платежа. Это нужно делать не позднее 28 числа в месяц, когда следует платить налог или взнос, а в случае с НДФЛ дважды в месяц: до 5 и до 28 числа включительно. В этом случае ФНС узнает о суммах платежей из отчетности, которую сдаем не позднее 25 числа того же месяца, а если по налогу или взносу нет отчета, нужно подать уведомление об исчисленных суммах — тоже не позднее 25 числа и для НДФЛ за вторую часть месяца — не позднее 3 числа следующего месяца.

Когда ФНС «разбирает» платежи на едином счете

Платежи попадают на единый налоговый счет обезличенной суммой и хранятся на нем. ФНС «разбирает» налоги и взносы после срока их перечисления, и только тогда они считаются уплаченными.

Например, страховые взносы за сотрудников налоговая списывает после 28 числа каждого месяца, авансы по УСН — после 28 числа в месяц, следующий за отчетным кварталом, а фиксированные взносы ИП за себя — после 31 декабря.

Почему важно следить за состоянием ЕНС

Налоговая списывает деньги со счета в таком порядке:

-

недоимки по НДФЛ;

-

текущие обязательства по НДФЛ;

-

недоимки по налогам и взносам, начиная с более ранних платежей;

-

текущие налоги, взносы и сборы;

-

пени, проценты, штрафы.

Если на ЕНС образовалась задолженность по налогам (отрицательное сальдо), то любой платеж сначала закроет эту задолженность или ее часть. На это нельзя повлиять.

Например, у предпринимателя есть недоимка по фиксированным взносам «за себя» в размере 20 000 рублей. Он перечисляет налог УСН в размере 30 000 рублей, и эта сумма попадает на ЕНС. Но в первую очередь из нее спишутся 20 000 в пользу долга по взносам, и только 10 000 рублей останутся для уплаты налога. А значит предприниматель, скорее всего, получит штраф и пени.

Когда платеж отражается в учете

Как мы говорили, налоги, взносы и сборы считаются уплаченными, только после того как ФНС распределит их по истечении срока уплаты — это делается автоматически после срока уплаты налога или взноса. Поэтому зачет платежа в счет обязательств оформляйте проводкой на дату, когда налоговики распределят суммы в пользу налогов и взносов, например:

- Дт 68 «Расчеты по НДС» Кт 68.енп — учтен платеж в счет НДС;

- Дт 69 «Взносы в Социальный фонд России» Кт 68.енп — учтен платеж в счет страховых взносов.

При этом отразить уплаченные суммы нужно именно в том размере, в каком их «разобрала» со счета ФНС. Например, компания отправила 10 000 рублей на КБК для транспортного налога, но из этой суммы 2 000 рублей ушли на покрытие налоговой недоимки, и в пользу транспортного налога списались только 8 000 рублей. В учете по транспортному налогу нужно будет отразить именно 8 000 рублей.

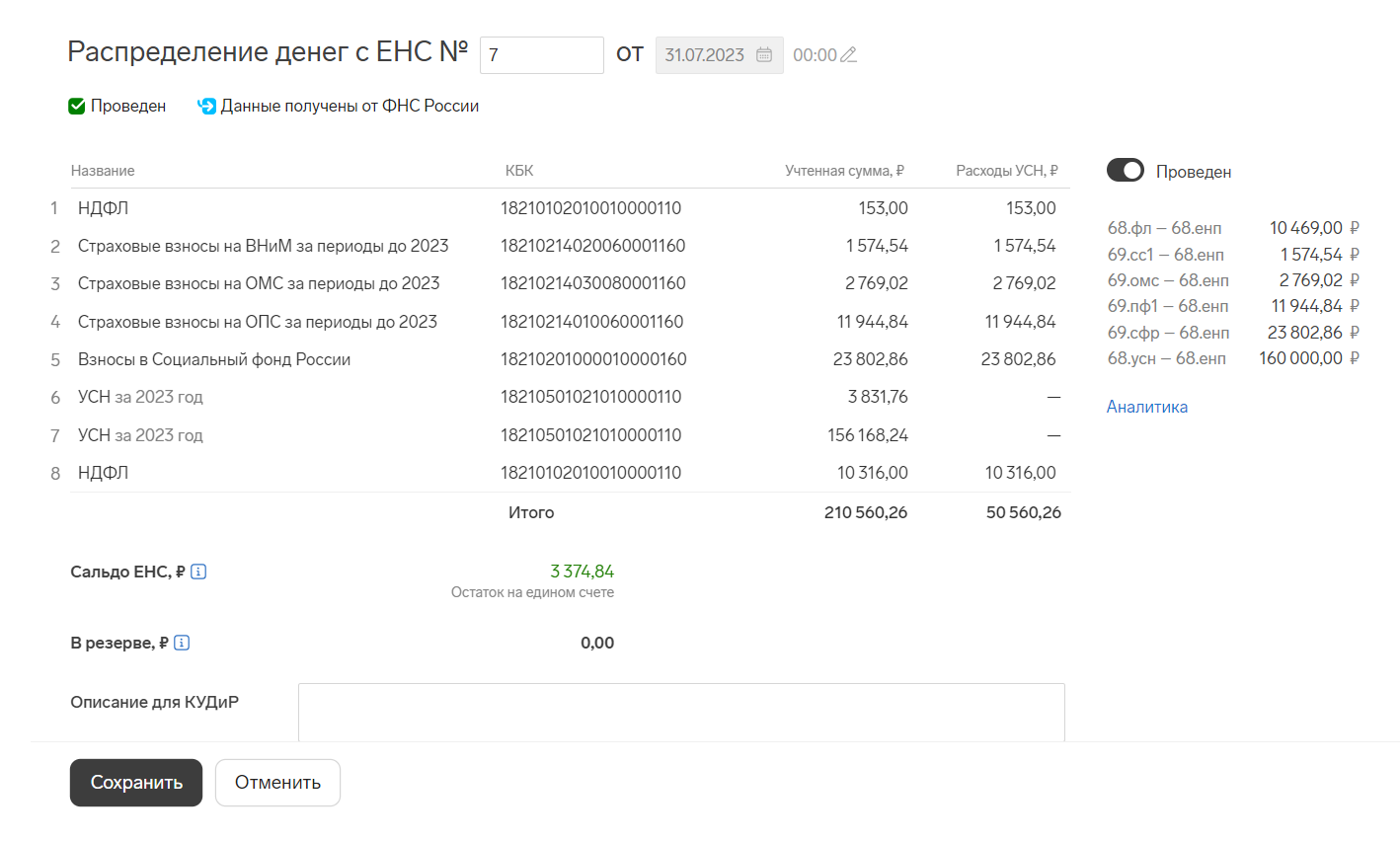

В Экстерне для отражения в бухучете уплаченных налогов есть ежемесячная задача по сверке с ЕНС, по итогом которой формируются проводки, «закрывающие» долг по бухгалтерскому счету налога или взноса.

В начале каждого месяца пользователь видит в системе задачу — сверить учтенные платежи по ЕНС за предыдущий месяц и отразить распределение сумм в бухучете. Экстерн получает из личного кабинета налогоплательщика и отражает в документе сведения:

- Списанные с ЕНС суммы по конкретным налогам и взносам с конкретными датами зачета.

- Сальдо по ЕНС на конец месяца, за который учитывается списание. Так можно быть в курсе не только распределения денег в пользу налогов, но и недоимки на счете. Если сальдо стало отрицательным, значит ФНС сделала доначисления, на которые не хватило единого платежа. Чем быстрее вы погасите долг, тем меньшая сумма пеней начислится.

- Экстерн отображает списанные с ЕНС за месяц суммы не только за счет единого платежа, но и за счет переплаты с прошлых периодов — например, за счет авансовых платежей.

- Система показывает и операции из карточки налогового обязательства, которые делает ФНС — например, в случае операций уменьшения или сторнирования суммы на ЕНС.

- По физлицу в статусе ИП система отобразит списания по всем налогам за месяц. Если имущественные налоги не планируется принимать учет, Экстерн дает возможность их не учитывать.

После этого пользователь может отразить распределение в учете. На счете учета налогов образуется сальдо — такое же, как в базе ФНС. Так что бухучет становится способом визуализации состояния расчетов.

Кроме того, при работе с документом по распределению сумм с налогового счета Экстерн автоматически принимает в расходы УСН или сокращает налог УСН по взносам, которые уменьшают налоговую базу или налог.

Онлайн-бухгалтерия: все под контролем

Учет, зарплата, отчетность, КЭП, ЭДО — работайте и не выгорайте