Контрагенты указывают в договорах цену товаров. Если товар облагается НДС, налог тоже нужно отразить в договоре — его можно включить в цену или начислить сверху. От этого зависит порядок расчета. Ошибки в формулировках и невнимательность при согласовании договора могут дорого обойтись и продавцам, и покупателям. Разберемся, чем отличается «НДС сверху» и «НДС в том числе».

Нужно ли указывать НДС в договоре

Цена товара должна быть прописана в договоре, это существенное условие сделки. Но вот о выделении налога на добавленную стоимость из цены никаких предписаний нет. С точки зрения закона, его можно не выделять, но делать это все же нужно, чтобы не запутаться. Если совсем ничего не написать о НДС, с налогом нужно будет работать в особом порядке.

Формулировать условия о цене можно по-разному. Главное, чтобы продавец и покупатель четко понимали, включен ли НДС в цену товара, по какой ставке и в какой сумме.

«НДС сверху», «НДС в том числе» и «Без НДС» — в чем отличие

Продавец-плательщик НДС должен четко прописывать в договоре сумму налога и налоговую ставку. Кроме того, прописывается, входит ли в цену сумма НДС или его нужно добавить сверху.

В идеально оформленном договоре формулировка дает четко понять величину налоговых обязательств продавца и размер налогового вычета покупателя-плательщика НДС. Всего есть три варианта.

«НДС сверху» — налог прибавляется к цене товара

Условие, при котором сумма НДС определена дополнительно к цене, в договоре может быть сформулировано так:

- «НДС сверху по ставке»,

- «кроме того, НДС по ставке»,

- «плюс НДС по ставке».

Если вы видите в документах такую формулировку, значит к цене товара прибавится налог. Чтобы узнать реальную цену к уплате, рассчитайте сумму с НДС по формуле: Стоимость товара без НДС × 120 / 100. Чтобы рассчитать сам НДС, используйте формулу: Стоимость товара без НДС × 20 / 100.

Пример. ООО «Гирлянда» оказывает услуги по праздничному оформлению фасадов зданий. В договоре на оказание услуги условие о цене и НДС сформулировано так: «Стоимость услуги — 150 000 (сто пятьдесят тысяч) рублей плюс НДС по ставке 20 %».

Покупателю придется заплатить 180 000 рублей (150 000 × 120/100).

Сумма НДС составит 30 000 рублей (150 000 × 20/100).В расчетных документах и счетах-фактурах будет указана стоимость без НДС — 150 000 рублей, НДС 20 % — 30 000 рублей и итоговая сумма с НДС — 180 000 рублей.

Чтобы у сторон договора не было недопониманий, лучше формулировать условия так, чтобы были сразу понятны цена договора, ставка и сумма налога. Например, «Стоимость услуги — 150 000 (сто пятьдесят тысяч) рублей плюс НДС по ставке 20 % — 30 000 (тридцать тысяч) рублей».

Ведите учет экспорта и импорта в веб-сервисе Контур.Экстерн. Простой учет, зарплата и отчетность в одном сервисе.

«НДС в том числе» — налог входит в цену товара

Если НДС входит в цену товара, то в договоре условие прописывают в одной из формулировок:

- «включая НДС по ставке»,

- «в том числе НДС по ставке»,

- «с учетом НДС по ставке»

Чтобы рассчитать сумму налога, который уже включен в цену, его нужно оттуда выделить. Для этого используйте формулу: Сумма с учетом НДС / 120 × 20. Саму цену товара без учета налога можно узнать, отняв налог от цены с НДС или сразу по формуле: Сумма с учетом НДС / 120 × 100.

Пример. ООО «Мандарин» оптом торгует мандаринами. Оно заключило договор поставки 1 тонны мандаринов. В договоре условие о цене и НДС сформулировано так: «Стоимость товара по договору поставки — 360 000 (триста шестьдесят тысяч) рублей, в том числе НДС по ставке 20%».

Сумма к уплате известна сразу, определим сумму НДС и стоимость мандаринов без учета налога.

Сумма НДС составит 60 000 рублей — 360 000 / 120 × 20.

Стоимость товара без НДС составит 300 000 рублей — 360 000 — 60 000 рублей или 360 000 / (120 × 100).В расчетных документах и счетах-фактурах будет указана стоимость без НДС — 300 000 рублей, НДС 20 % — 60 000 рублей и итоговая сумма с НДС — 360 000 рублей.

Для избежания разногласий в договоре лучше сразу прописать все условия. Например, «Стоимость товара по договору поставки — 360 000 (триста шестьдесят тысяч) рублей, в том числе НДС по ставке 20 % — 60 000 (шестьдесят тысяч) рублей».

Воспользуйтесь бесплатным калькулятором НДС, чтобы выделить налог из цены товара или начислить его на неё. В калькуляторе доступен расчет по ставкам 10, 18 и 20 процентов.

«Без НДС» — если операция не облагается налогом

Такую формулировку можно использовать, только если операция по договору не облагается НДС. Это возможно, если:

- продавец работает на специальном налоговом режиме;

- операция не является объектом налогообложения (п. 2 ст. 146 НК РФ);

- операция подпадает под льготы (ст. 149 НК РФ);

- операция освобождена от НДС (ст. 145, 145.1 НК РФ).

В этих случаях НДС в цене договора выделять не нужно. Но чтобы не было проблем, следует указать причину, по которой налог не предъявлен покупателю. Например, так:

- Для услуг по техосмотру от оператора: «Стоимость услуг — 1 500 000 (один миллион пятьсот тысяч) рублей без НДС. НДС не облагается на основании пп. 17.2 п. 2 ст. 149 НК РФ».

- Для услуг от организации на УСН: «Стоимость услуги 88 000 (Восемьдесят восемь тысяч) рублей без НДС. Услуга не облагается налогом в связи с применением Исполнителем упрощенной системы налогообложения».

Что делать, если в договоре не выделен НДС

Когда поставщик не выделил в договоре НДС, следует считать, что налог входит в цену по умолчанию (п. 17 Постановления Пленума ВАС РФ от 30.05.2014 № 33). Налог рассчитывается по аналогии с оговоркой «НДС в том числе» по формуле: Цена товара в договоре × 20 / 120.

В таких случаях между покупателями и продавцами часто возникают споры. Если продавец хотел доначислить налог сверху, но не прописал это условие в договоре, то он потеряет деньги на таком расчете. Если же продавец попробует начислить НДС сверх цены, то покупатель может не согласиться, ведь ему придется платить больше, чем определено в договоре.

ВАС РФ в этом вопросе на стороне покупателей. Он разрешает начислить НДС сверху, только если:

- обязанность об уплате НДС сверху следует из других условий договора;

- до заключения договора стороны знали, что НДС будет начислен сверху и это подтверждается, например, деловой перепиской.

Внимательно изучайте договор до подписания. Это поможет избежать споров и судебных разбирательств.

Как работать с НДС в Контур.Экстерне

В Экстерне на тарифе «Учетный» и в модификаторе «Бухучет и кадры» есть все инструменты для работы с НДС на УСН. Чтобы потестировать эту возможность, подключите тест-драйв учета.

Сервис автоматически рассчитывает налог и принимает к вычету входящий НДС, указывает на ошибки при оформлении документов, помогает избежать штрафов и формирует декларации по налогу.

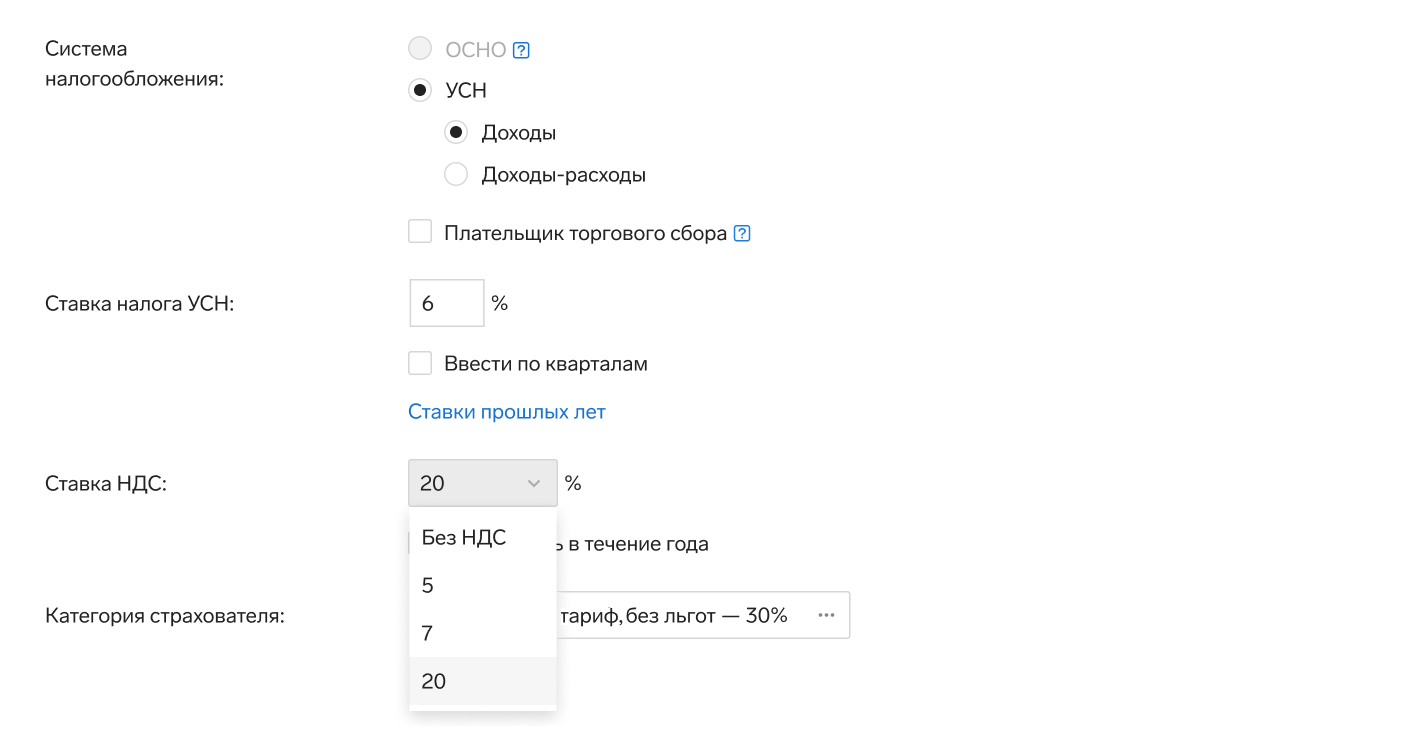

Укажите ставку НДС

Если вы работаете на УСН, укажите ставку налога. Если она изменится в течение года, например, с 5% на 7% или с 20% на 5%, ее можно будет поменять в системе.

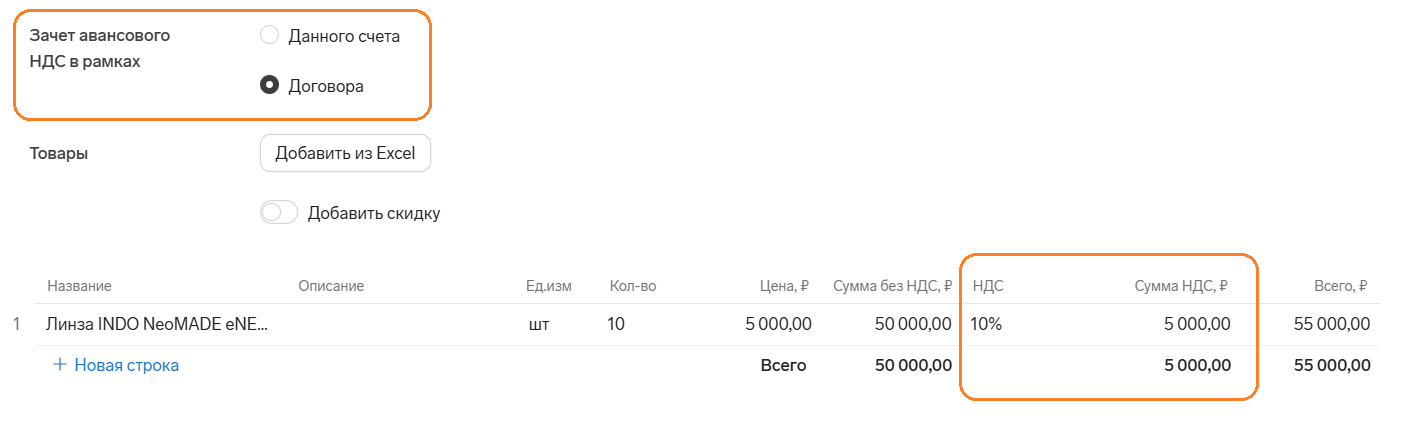

Указывайте ставку НДС при оформлении первички

Выбирайте верную ставку НДС при внесении документов от поставщиков и при реализации вашим покупателям.

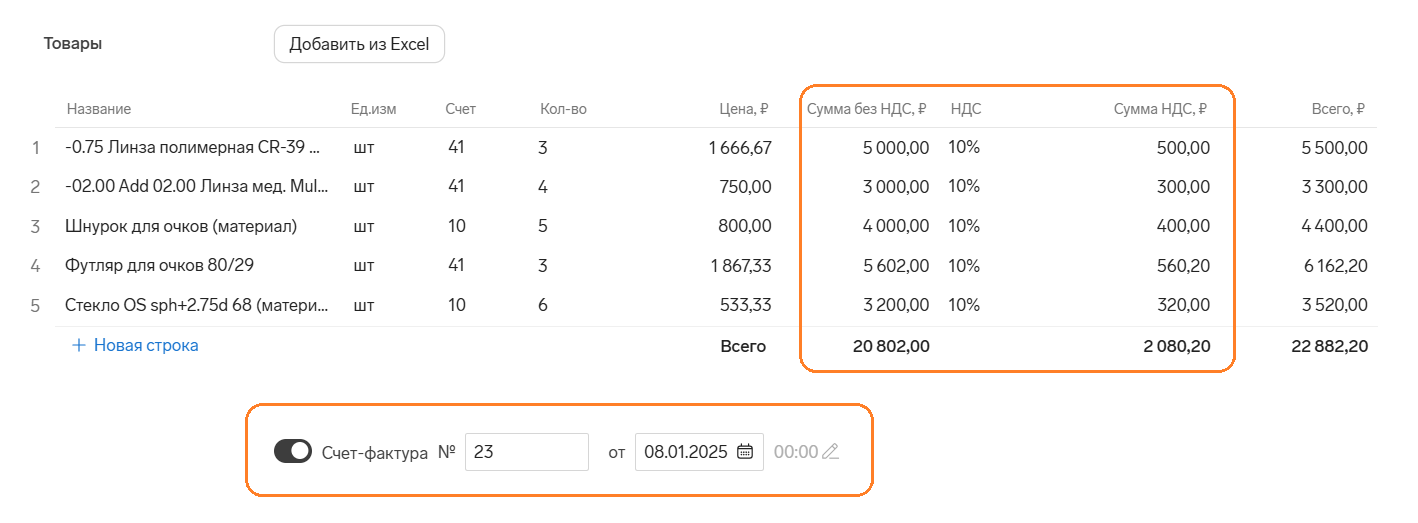

Выставляйте счета-фактуры

Чтобы создать счет-фактуру, активируйте переключатель «Счет-фактура» в нижней части документа-основания.

Экстерн автоматически создаст счет-фактуру и добавит его в журнал учета счетов-фактур, книгу покупок или книгу продаж. На основе первичных документов рассчитает сумму налога и примет к вычету НДС по входящим счетам-фактурам.

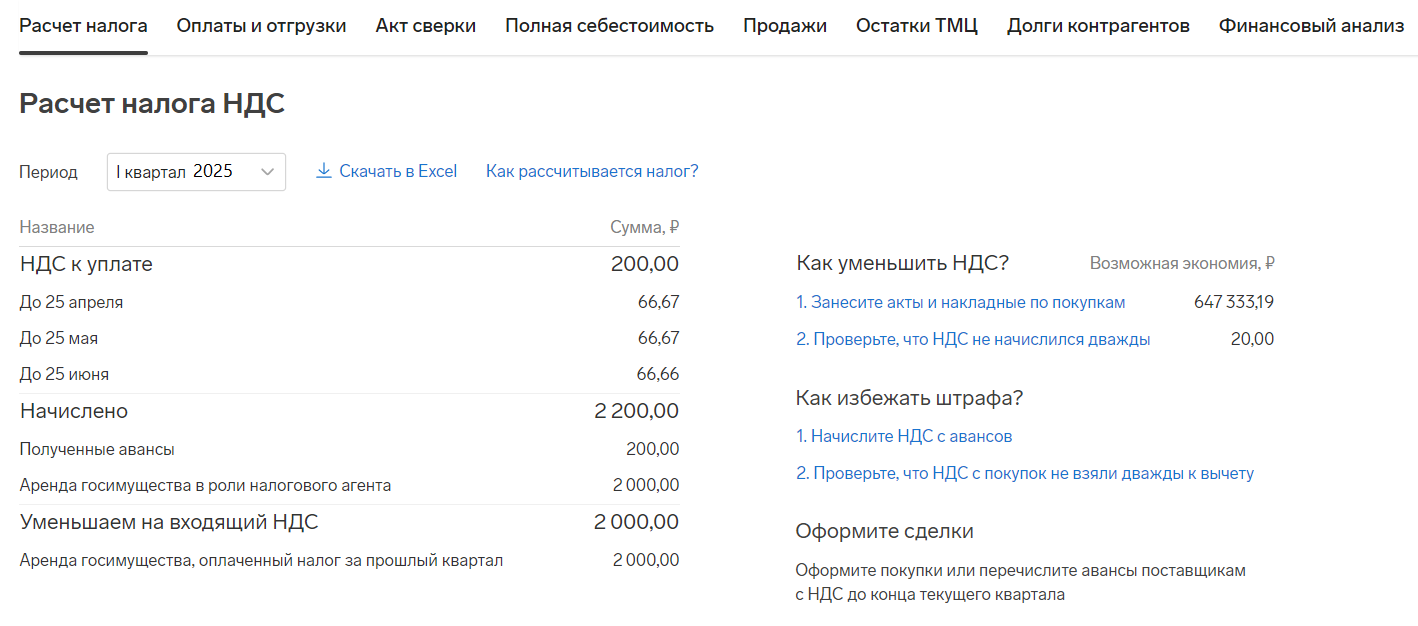

Следите за расчетом НДС и подсказками Экстерна

В любой момент смотрите, какую сумму налога предстоит уплатить и из чего она складывается. Система подскажет, каких документов не хватает для правильного оформления операций, как применить все возможные вычеты и снизить риск штрафов.

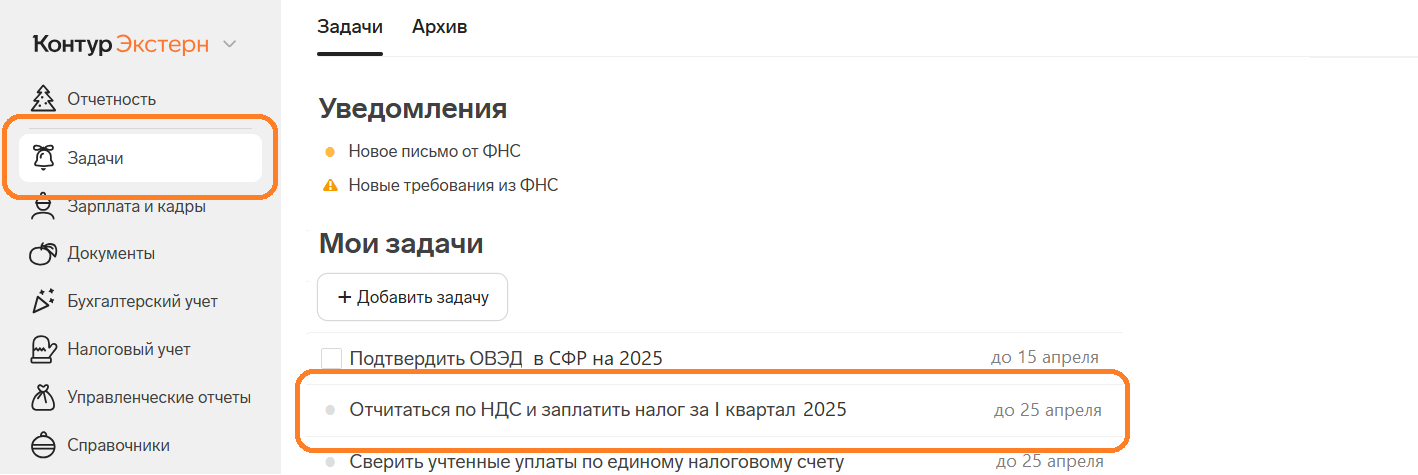

Ежеквартально сдавайте декларацию по НДС и платите налоги

По итогам квартала Экстерн будет создавать задачу по отправке декларации по НДС, расчету и уплате налога. Система поможет выполнить все шаги.

После расчета НДС Экстерн рассчитает налог на прибыль или авансы по УСН, а по итогам года заполнит налоговую декларацию и рассчитает итоговый налог.