Каждый работающий гражданин России ежемесячно уплачивает часть своей зарплаты в качестве подоходного налога. Налоговый вычет на ребенка позволяет уменьшить сумму, с которой будет удержан налог, а соответственно уменьшить и сам НДФЛ. Так, с первого месяца жизни ребенка в семье, родители, усыновители, опекуны или попечители получат немного больше денег на руки.

Онлайн-бухгалтерия: все под контролем

Учет, зарплата, отчетность, КЭП, ЭДО — работайте и не выгорайте

Кто может получить стандартные вычеты на детей

Стандартные вычеты на детей прописаны в ст. 218 НК РФ. Стандартный детский вычет могут получить все работники-резиденты РФ, на обеспечении которых есть дети. Получать вычет могут следующие категории сотрудников:

- родные и приемные родители;

- супруги таких родителей;

- усыновители, опекуны и попечители.

Вычет положен на детей в возрасте до 18 лет. Если же ребенок старше, но является аспирантом, ординатором, интерном, студентом или курсантом на очной форме обучения, работник может получать вычет, пока ребенку не исполнится 24 года или он не закончит учебу.

Работник может получать вычет ежемесячно, до того момента, как его облагаемый НДФЛ доход достигнет предельного уровня. В 2025 году размер дохода, в пределах которого предоставляются вычеты на детей, повысили по сравнению с прежними периодами: раньше он составлял 350 тыс. рублей, теперь увеличился до 450 тыс. рублей. Вычет не нужно предоставлять с месяца, в котором доход работника превысил указанную сумму.

В сумму дохода нужно включать только доходы, с которых удерживают НДФЛ по ставке 13%. Не учитываются только дивиденды. Также в учет не идут доходы, перечисленные в ст. 217 НК РФ, которые освобождены от налога полностью или частично. Если доход облагается НДФЛ частично, учитывайте в доходах только облагаемую сумму. Например, с суммы суточных для командировок по РФ до 700 рублей налог не удерживается, а сверх 700 — удерживается. В лимит дохода нужно посчитать только сумму суточных сверх 700 рублей.

Автоматизируйте работу с сотрудниками

Легко считайте зарплату, НДФЛ, взносы, заводите кадровые документы. Контур.Экстерн сам сделает расчеты, подготовит платежки и создаст отчеты для налоговой и Соцфонда.

Виды и размеры стандартных вычетов на детей

С 2025 года размеры детских вычетов увеличили. Их будут предоставлять в каждом месяце года до месяца, в котором доход превысит 450 тыс. рублей, в следующих размерах:

- 1 400 рублей — на первого ребенка;

- 2 800 рублей — на второго ребенка;

- 6 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей (для родителя, супруга (супруги) родителя и усыновителей, опекуна, попечителя, приемного родителя и их супругов) — на каждого ребенка-инвалида до 18 лет и учащихся-очников, аспирантов, ординаторов, интернов и студентов до 24 лет, если они — инвалиды I или II группы.

Считать нужно всех детей, даже если на старших вычет уже не предоставляется.

Стандартные вычеты на детей-инвалидов суммируются с общими вычетами. Например, на единственного ребенка-инвалида положен вычет 13 400 рублей: 12 000 за ребенка-инвалида и 1 400 рублей за первого ребенка. Если ребенок-инвалид третий по счету, общий вычет составит 22 200 рублей (1 400 + 2 800 + 6 000 + 12 000).

Кто может получить вычет на детей в двойном размере

Вычет на ребенка предоставляется в двойном размере единственному родителю, приемному родителю, усыновителю, опекуну или попечителю. Предоставление прекращается с месяца, следующего за месяцем его вступления в брак.

Также двойной вычет может получать один из родителей (приемных родителей), если второй откажется от получения вычета в пользу другого.

Двойной вычет предоставляют со следующего месяца за тем, в котором родитель, усыновитель, опекун или попечитель стал единственным.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Коды вычетов на детей по НДФЛ на 2025 год

В 2025 году действуют следующие коды вычетов на детей по НДФЛ 126-149:

| 126 | На первого ребенка до 18 лет или студента-очника до 24 лет | Родителю, его супругу, усыновителю |

| 127 | На второго ребенка до 18 лет или студента-очника до 24 лет | Родителю, его супругу, усыновителю |

| 128 | На третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Родителю, его супругу, усыновителю |

| 129 | На ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Родителю, его супругу, усыновителю |

| 130 | На первого ребенка до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 131 | На второго ребенка до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 132 | На третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 133 | На ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Опекуну, попечителю, приемному родителю, его супругу |

| 134 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 135 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 136 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 137 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 138 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Единственному родителю, усыновителю |

| 139 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 140 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Единственному родителю, усыновителю |

| 141 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Единственному опекуну, попечителю, приемному родителю |

| 142 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 143 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 144 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 145 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 146 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 147 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 148 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Одному из родителей при отказе второго от налогового вычета |

| 149 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Одному из приемных родителей при отказе второго от налогового вычета |

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Как вести сотрудников в Экстерне

В Экстерне удобно начислять зарплату, платить НДФЛ и взносы, отчитываться за сотрудников и формировать кадровые документы. Большинство операций автоматизированы: вам нужно только проверить начисления и вовремя выполнить задачи из списка. Чтобы бесплатно протестировать эти возможности, подключите тест-драйв учета.

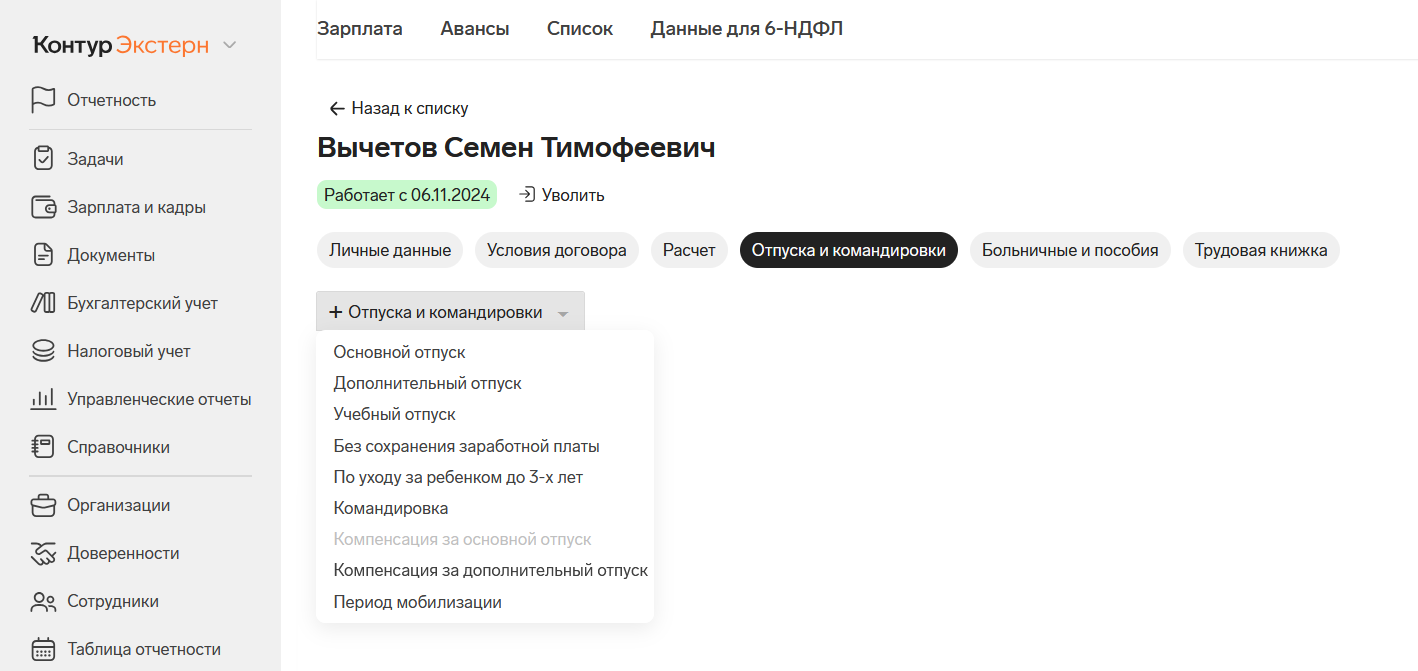

Ведите карточки сотрудников

Все сведения по сотруднику отображаются в его карточке: личные данные, условия договора, расчетные сведения за каждый месяц, отпуска и командировки, больничные и пособия, кадровые мероприятия, которые попадают в электронную трудовую книжку.

Из карточки можно распечатать кадровые документы по сотруднику: расчетный лист, справку о среднем заработке, выписку из персонифицированных сведениях и другие.

Отпуск, больничные и командировки оформляют тоже в личной карточке в соответствующих разделах. Система поможет оформить их в полуавтоматическом режиме: рассчитает суммы, проведет выплаты и учтет их в расходах.

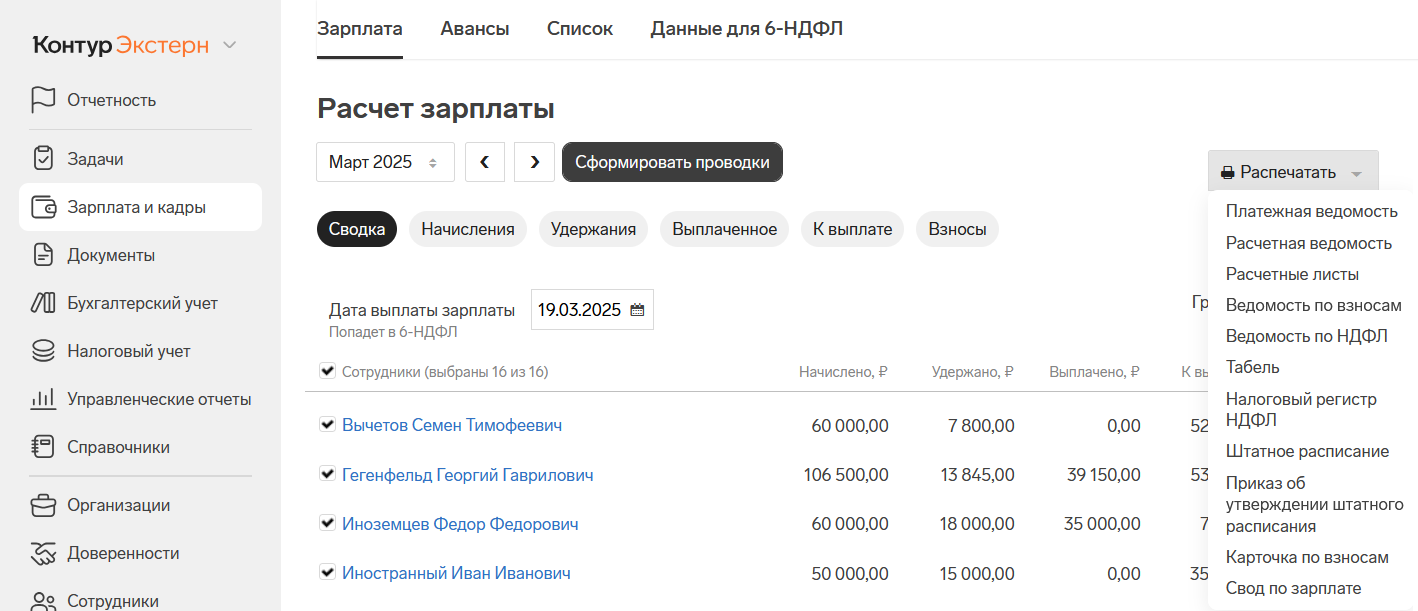

Начисляйте зарплату

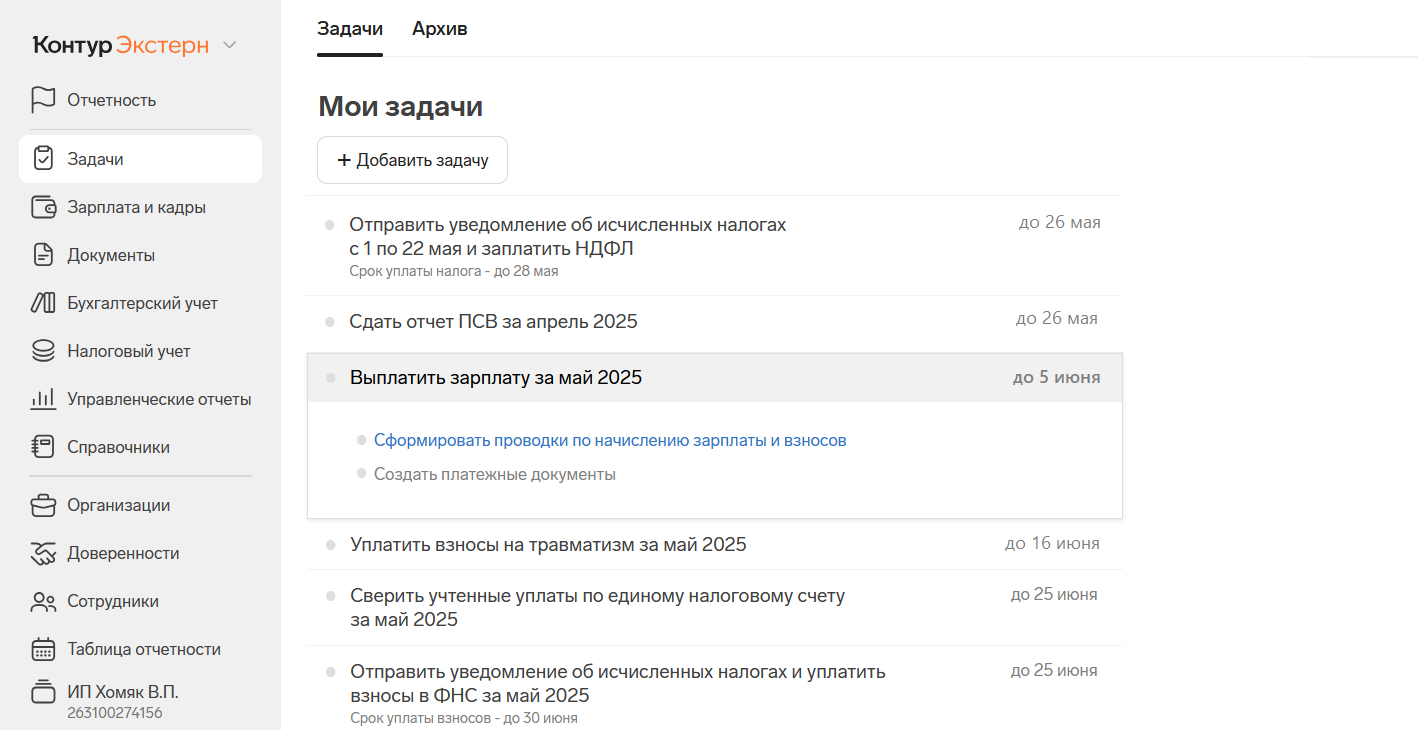

Задача по начислению и выплате зарплаты появится на вкладке «Задачи» в разделе «Учет». Здесь отображаются все задачи по учету и отчетности со сроками их выполнения.

После предварительной настройки и заведения карточек Экстерн будет ежемесячно автоматически начислять зарплату. Убедитесь, что в карточках сотрудников отражены все данные для расчета за месяц: отпуска, отработанное время и т. п. Затем нажмите кнопку «Сформировать проводки». Проверьте расчеты и дату документа. Если все верно, нажмите на кнопку «Провести».

Экстерн создаст документ с проводками по начислению зарплаты, налогов и страховых взносов за расчетный месяц и перейдет в следующий месяц. Документ с проводками хранится на вкладке «Документы» → «Зарплата и взносы».

Все проводки, отраженные в документе, автоматически учитываются в бухгалтерском балансе и отражаются в оборотно-сальдовой ведомости на вкладке «Бухгалтерский учет».

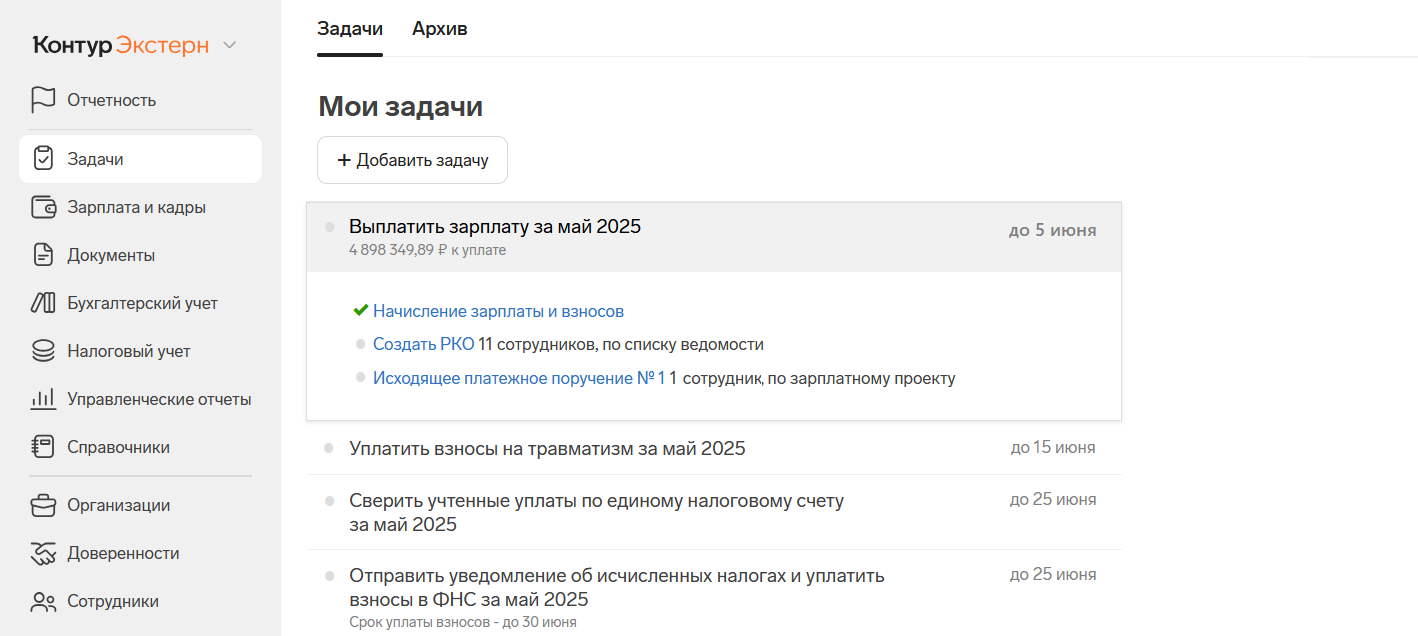

Выплачивайте зарплату

После начисления зарплаты в разделе «Задачи» появятся новые пункты для выплаты зарплаты, и система создаст нужные документы:

- расходный кассовый ордер — если выплачиваете зарплату наличными через кассу;

- отдельные исходящие платежные поручения — если деньги переводите на личные карты сотрудникам, тогда платежки можно отправлять сразу в интернет-банк, для этого настройте интеграцию Экстерна с банком («Реквизиты и настройки» → «Реквизиты учета» → «Расчетные счета»);

- единое исходящее платежное поручение и реестр в банк по зарплатному проекту — если вы подключили зарплатный проект.

Откройте платежные документы, проверьте и сохраните их — тогда суммы учтутся в расходах, и сформируются нужные проводки. После этого останется:

- уплатить взносы на травматизм в СФР;

- свериться с ЕНС, чтобы знать остаток на счете и рассчитать суммы для его пополнения;

- отправить уведомление по НДФЛ и взносам;

- уплатить НДФЛ и взносы в ФНС.

Все эти пункты тоже появятся в списке в разделе «Задачи» — кликните по каждому, и Экстерн поможет быстро выполнить действия.

Отчеты по сотрудникам: 6-НДФЛ, РСВ, Персонифицированные сведения, ЕФС-1 — заполнятся автоматически. Сервис напомнит о сроках сдачи в списке задач. Вам останется просмотреть отчет, провести автоматическую проверку на ошибки и подписать его для отправки.